Żabka sprzedała obligacje za miliard zł

Spółka Żabka Group wyemitowała obligacje powiązane ze zrównoważonym rozwojem o wartości nominalnej 1 mld zł. Papiery zostaną wprowadzone do obrotu na rynku Catalyst.

W środę spółka Żabka Group z siedzibą w Luksemburgu podała w komunikacie, że wyemitowała 1 mln sztuk obligacji o łącznej wartości nominalnej 1 mld zł. Obligacje są powiązane ze zrównoważonym rozwojem i skierowane są do inwestorów kwalifikowanych. Papiery są zabezpieczone poręczeniem spółki Żabka Polska należącej do Żabka Group.

Obligacje zostały wyemitowane w ramach programu, ustanowionego w marcu 2025 r. Zapadalność obligacji wynosi pięć lat, z terminem wykupu przypadającym na maj 2030 roku. Oprocentowanie obligacji będzie zmienne, ustalane w oparciu o stopę bazową WIBOR 6M, powiększoną o marżę w wysokości 150 punktów bazowych. Środki z emisji obligacji zostaną przeznaczone na finansowanie bieżącej działalności Grupy.

Papiery przydzielono 26 podmiotom (a uwzględniając należące do nich subfundusze – 38).

CZYTAJ TEŻ: Żabka z nową strategią w telewizji. “Kupowała reklamy bardziej jakościowo”

Emisja przeprowadzona została we współpracy Bankiem Pekao, Santander Bank Polska, PKO BP oraz Trigon Domem Maklerskim. Obligacje zostaną wprowadzone do obrotu na rynku Catalyst prowadzonym przez Giełdę Papierów Wartościowych w Warszawie.

Żabka bez wzrostu zadłużenia

Umowa w sprawie programu emisji obligacji została podpisana pod koniec marca br. przez Grupę Żabka i jej spółkę zależną Żabka Polska z Bankiem Pekao i PKO BP jako organizatorami i dealerami, Santander Bank Polska jako organizatorem, dealerem i koordynatorem ESG oraz Trigon DM jako dealerem.

Zapowiedziano wówczas, że obligacje będą zabezpieczone poręczeniem, które zostanie udzielone odrębnie dla każdej serii obligacji przez Żabka Polska (w przypadku obligacji emitowanych przez Grupę Żabka) oraz przez Grupę Żabka (w przypadku obligacji emitowanych przez Żabka Polska).

– Wpływy netto z emisji obligacji mogą zostać przeznaczone na cele ogólnokorporacyjne spółek z Grupy Żabka. Celem uruchomienia programu emisji obligacji jest dywersyfikacja oraz poprawa efektywności źródeł finansowania Grupy. W związku z programem emisji obligacji, Grupa nie planuje zwiększać poziomu zadłużenia netto – opisano.

Grupa Żabka z ponad 8,6 mld zł długu

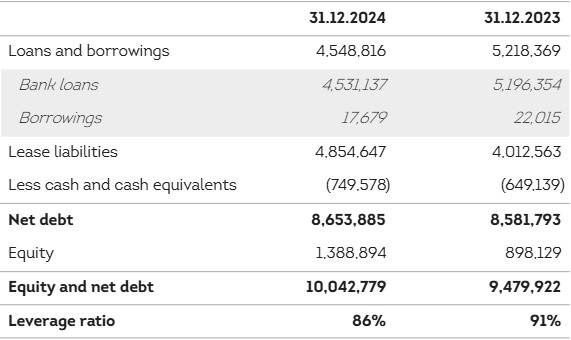

Na koniec 2024 roku Żabka Group miała 4,55 mld zł zadłużenie brutto z kredytów i pożyczek oraz 4,85 mld zł z leasingów, wobec odpowiednio 5,22 i 4,01 mld zł rok wcześniej.

Przy wzroście rok do roku posiadanych środków finansowych ok. 100 mln zł do 749,58 mln zł zadłużenie wzrosło nieznacznie: z 8,58 do 8,65 mld zł.

Wskaźnik zadłużenia netto Żabka Group (stosunek długu netto do zysku EBITDA z minionych czterech kwartałów) zmalał z 2,3x na koniec 2023 roku do 1,5x na koniec ub.r. Równocześnie średnia marża kredytowa zmniejszyła się r/r o ok. 0,5 pkt proc., na podstawie przewidzianego w umowie mechanizmu.

Firma podkreśliła, że obecnie spłaca kredyt na korzystniejszych warunkach. – Obniżenie marży kredytowej o 100 p.b. oraz zmiany wprowadzone w głównej umowie kredytowej zapewniają nam większą elastyczność pod względem struktury finansowania, zabezpieczeń i przepływów środków pomiędzy podmiotami Grupy – opisano w prezentacji dla inwestorów.

Zaznaczono, że umowę dotyczącą refinansowania podpisano w grudniu ub.r., a więc efekt niższej marży kredytowej będzie w pełni widoczny dopiero w 2025 r.

>>> Praca.Wirtualnemedia.pl - tysiące ogłoszeń z mediów i marketingu

Grupa Żabka na koniec marca 2025 r. zarządzała ponad 11 tys. sklepami franczyzowymi; poza tym posiada sieć bezobsługowych sklepów autonomicznych pod szyldem Żabka Nano. Do grupy należy także marka Maczfit i platforma Dietly, a także działa na rynku internetowych zakupów spożywczych za pośrednictwem marek Jush! i Delio. W 2024 r. grupa rozpoczęła działalność w Rumunii poprzez przejęcie spółki DRIM.

Od października 2024 r. akcje Żabka Group notowane są na Giełdzie Papierów Wartościowych w Warszawie

Newsletter

Newsletter

Sales&More i Bank Pekao S.A. wkraczają do gry! Sukces kampanii „Jak nie teraz, to kiedy… wbijesz na wyższy level?”

Sales&More i Bank Pekao S.A. wkraczają do gry! Sukces kampanii „Jak nie teraz, to kiedy… wbijesz na wyższy level?”  Serwisy społecznościowe, których już nie ma. Czego nas nauczyły?

Serwisy społecznościowe, których już nie ma. Czego nas nauczyły?  Będzie wielki powrót do „Szkła kontaktowego”?

Będzie wielki powrót do „Szkła kontaktowego”?  Filip Chajzer ponownie w „Dzień Dobry TVN”. Kolejne powroty na jubileusz programu

Filip Chajzer ponownie w „Dzień Dobry TVN”. Kolejne powroty na jubileusz programu

Dołącz do dyskusji: Żabka sprzedała obligacje za miliard zł

Bardzo dziękujemy za skopiowanie komunikatu prasowego.

Jeszcze bardziej dziękujemy za to, że nie ingerował Pan w jego treść, dzięki czemu w tekście nie ma błędów.

Tradycyjnie pozdrawiamy innych redaktorów, którzy za mniejsze wynagrodzenie piszą wymagające większego nakładu teksty własne.

Drogo jak diabli w porównaniu z normalnymi sklepami.